市民税・県民税のあらまし

市民税・県民税とは

市民税・県民税は、住民の皆さまの暮らしに必要な市や県の仕事の費用を、それぞれの負担能力に応じて分担していただくという性質の税金です。市民税・県民税には、均等の額を負担していただく「均等割」と、前年中の所得金額に応じて負担していただく「所得割」があります。

また、市民税と県民税をあわせて「住民税」と呼び、その課税と徴収事務を市が行っています。

市民税・県民税がかかる人

その年の1月1日現在、加賀市に住所がある人(所得割と均等割の納税義務があります)

市民税・県民税がかからない人

1. 所得割も均等割もかからない人

《令和2年度以前》

- 生活保護の扶助を受けている人

- 障害者、未成年者、寡婦または寡夫の人で、前年中の合計所得金額が125万円以下の人

《令和3年度以後》

- 生活保護の扶助を受けている人

- 障害者、未成年者、寡婦またはひとり親の人で、前年中の合計所得金額が135万円以下の人

2. 均等割がかからない人

前年中の合計所得金額が下表の金額以下の人

| 控除対象配偶者+扶養者 |

《令和2年度以前》 合計所得金額 |

《令和3年度以後》 合計所得金額 |

|---|---|---|

| 0人 (本人のみ) | 28万円 | 38万円 |

| 1人 (本人+1人) | 72.8万円 | 82.8万円 |

| 2人 (本人+2人) | 100.8万円 | 110.8万円 |

| 3人 (本人+3人) | 128.8万円 | 138.8万円 |

| 4人 (本人+4人) | 156.8万円 | 166.8万円 |

| 5人 (本人+5人) | 184.8万円 | 194.8万円 |

上記限度額は

令和2年度以前:28万円×(本人+控除対象配偶者+扶養親族の数)+16.8万円

令和3年度以後:28万円×(本人+控除対象配偶者+扶養親族の数)+16.8万円+10万円

で求めます。ただし、+16.8万円は本人のみの場合は付きません。

3. 所得割がかからない人

前年中の総所得金額等が下表の金額以下の人

| 控除対象配偶者+扶養者 |

《令和2年度以前》 総所得金額等 |

《令和3年度以後》 総所得金額等 |

|---|---|---|

| 0人 (本人のみ) | 35万円 | 45万円 |

| 1人 (本人+1人) | 102万円 | 112万円 |

| 2人 (本人+2人) | 137万円 | 147万円 |

| 3人 (本人+3人) | 172万円 | 182万円 |

| 4人 (本人+4人) | 207万円 | 217万円 |

| 5人 (本人+5人) | 242万円 | 252万円 |

上記限度額は

令和2年度以前:35万円×(本人+控除対象配偶者+扶養親族の数)+32万円

令和3年度以後:35万円×(本人+控除対象配偶者+扶養親族の数)+32万円+10万円

で求めます。ただし、+32万円は本人のみの場合は付きません。

市民税・県民税額の計算

市民税 ・ 県民税額 = 均等割額 + 所得割額

1. 均等割と森林環境税

市民税3,000円、県民税1,500円(うち500円はいしかわ森林環境税)

森林環境税1,000円

森林環境税とは

令和6年度から、森林の整備およびその促進に関する施策の財源として、課税される国税です。森林環境税はその税収が森林環境譲与税として都道府県・市町村へ譲与されます。

※地方公共団体が実施する防災のための施策に要する費用の財源を確保するため、臨時の措置として個人住民税(市民税・県民税)の均等割の標準税率について地方税法の特例が定められました。これにより加賀市においても、平成26年度から令和5年度まで市民税・県民税の均等割額にそれぞれ500円が加算されていました。令和6年度からはこの特例措置がなくなるため、個人の負担額は変わりません。

|

税 |

平成26~令和5年度 |

令和6年度から |

|---|---|---|

|

市民税 県民税 |

3,500円 2,000円 |

3,000円 1,500円 |

|

森林環境税 |

ー |

1,000円 |

|

合計 |

5,500円 |

5,500円 |

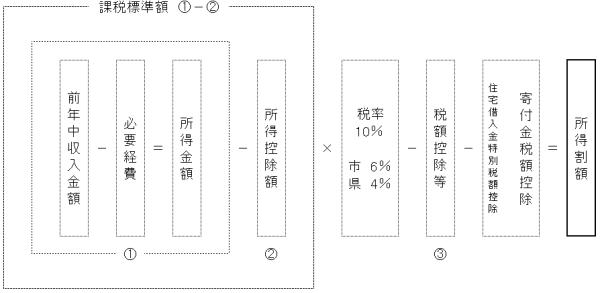

2. 所得割

所得割はその人の前年中の所得金額に応じて負担するもので、計算方法は次のとおりです。

課税標準額(総所得金額-所得控除額)×市民税の税率-税額控除額=市民税所得割

課税標準額(総所得金額-所得控除額)×県民税の税率-税額控除額=県民税所得割

所得割税率

税率(一律)

- 市民税6%

- 県民税4%

- 所得金額は、収入金額から必要経費を差し引いたもの

なお、給与収入および公的年金等の所得金額は下記換算表により算定 - 扶養控除や生命保険料、社会保険料控除等

- 所得税と市民税・県民税の人的控除の差を調整するための控除

給与所得および公的年金等に係る雑所得換算表

《令和2年度以前》

| 収入金額(A) | 所得金額(円) |

|---|---|

| ~650,999 | 0 |

| 651,000~1,618,999 | A-650,000 |

| 1,619,000~1,619,999 | 969,000 |

| 1,620,000~1,621,999 | 970,000 |

| 1,622,000~1,623,999 | 972,000 |

| 1,624,000~1,627,999 | 974,000 |

| 1,628,000~1,799,999 | A÷4=B(千円未満切捨て) B×2.4 |

| 1,800,000~3,599,999 | A÷4=B(千円未満切捨て) B×2.8-180,000 |

| 3,600,000~6,599,999 | A÷4=B(千円未満切捨て) B×3.2-540,000 |

| 6,600,000~9,999,999 | A×0.9-1,200,000 |

| 10,000,000~ | A-2,200,000 |

| 受給者 の年齢 |

収入金額(A) | 所得金額(円) |

|---|---|---|

| 65歳 未満 |

~700,000 | 0 |

| 700,001~1,299,999 | A-700,000 | |

| 1,300,000~4,099,999 | A×0.75-375,000 | |

| 4,100,000~7,699,999 | A×0.85-785,000 | |

| 7,700,000~ | A×0.95-1,555,000 | |

| 65歳 以上 |

~1,200,000 | 0 |

| 1,200,001~3,299,999 | A-1,200,000 | |

| 3,300,000~4,099,999 | A×0.75-375,000 | |

| 4,100,000~7,699,999 | A×0.85-785,000 | |

| 7,700,000~ | A×0.95-1,555,000 |

《令和3~7年度》

| 収入金額(A) | 所得金額(円) |

|---|---|

| ~550,999 | 0 |

| 551,000~1,618,999 | A-550,000 |

| 1,619,000~1,619,999 | 1,069,000 |

| 1,620,000~1,621,999 | 1,070,000 |

| 1,622,000~1,623,999 | 1,072,000 |

| 1,624,000~1,627,999 | 1,074,000 |

| 1,628,000~1,799,999 | A÷4=B(千円未満切捨て) B×2.4+100,000 |

| 1,800,000~3,599,999 | A÷4=B(千円未満切捨て) B×2.8-80,000 |

| 3,600,000~6,599,999 | A÷4=B(千円未満切捨て) B×3.2-440,000 |

| 6,600,000~8,499,999 | A×0.9-1,100,000 |

| 8,500,000~ | A-1,950,000 |

| 受給者 の年齢 |

収入金額(A) | 所 得 金 額(円) | ||

| 公的年金等に係る雑所得以外の所得に係る合計所得金額 | ||||

| 1,000万円以下 |

1,000万円超 2.,000万円以下 |

2,000万円超 | ||

| 65歳 未満 |

~1,299,999 | A-600,000 | A-500,000 | A-400,000 |

| 1,300,000~4,099,999 | A×0.75-275,000 | A×0.75-175,000 | A×0.75-75,000 | |

| 4,100,000~7,699,999 | A×0.85-685,000 | A×0.85-585,000 | A×0.85-485,000 | |

| 7,700,000~9,999,999 | A×0.95-1,455,000 | A×0.95-1,355,000 | A×0.95-1,255,000 | |

| 10,000,000~ | A-1,955,000 | A-1,855,000 | A-1,755,000 | |

| 65歳 以上 |

~3,299,999 | A-1,100,000 | A-1,000,000 | A-900,000 |

| 3,300,000~4,099,999 | A×0.75-275,000 | A×0.75-175,000 | A×0.75-75,000 | |

| 4,100,000~7,699,999 | A×0.85-685,000 | A×0.85-585,000 | A×0.85-485,000 | |

| 7,700,000~9,999,999 | A×0.95-1,455,000 | A×0.95-1,355,000 | A×0.95-1,255,000 | |

| 10,000,000~ | A-1,955,000 | A-1,855,000 | A-1,755,000 | |

《令和8年度以後》

| 収入金額(A) | 所得金額(円) |

|---|---|

| ~650,999 | 0 |

| 651,000~1,899,999 | A-650,000 |

| 1,900,000~3,599,999 |

A÷4=B(千円未満切捨て)B×2.8-80,000 |

| 3,600,000~6,599,999 | A÷4=B(千円未満切捨て)B×3.2-440,000 |

| 6,600,000~8,499,999 | A×0.9-1,100,000 |

| 8,500,000 | A-1,950,000 |

※公的年金等の所得金額の計算方法は令和3~7年度と同じになります。

納税の方法

納税方法には、普通徴収と特別徴収があります。

1. 普通徴収

6月、8月、10月、翌年1月の4回に分けて納める方法です。口座振替にすることもできます。

2. 特別徴収

給与からの特別徴収

給与の支払者が毎月の給与の支払いの際に、その人の給与から税金を天引きし、これを翌月の10日までに市に納める方法です。6月から翌年5月までの12カ月で徴収します。

詳しくは下記リンクをご覧ください。

公的年金からの特別徴収

65歳以上の公的年金受給者の年金所得に係る市民税・県民税は、公的年金から天引きされます。公的年金の支払者が年金の支払いの際に、その人の年金から税金を天引きし、これを翌月の10日までに市に納めることになっています。4月、6月、8月、10月、12月、翌年2月の6回で徴収します。

申告をしなければならない人

その年の1月1日現在に、加賀市に住んでいる人は原則として、住民税の申告が必要です。ただし、次に当てはまる人は申告の必要はありません。

- 所得税の確定申告を済ませた人

- 給与所得者で勤務先から市役所に給与支払報告書が提出されている人

- 前年中の所得が公的年金のみの人

- 税法上、親族の扶養になっている人

- 前年中の収入がない人、非課税所得のみの人

非課税所得(例)

- 傷病者や遺族が受け取る恩給や年金。遺族年金、障害年金など

- 給与所得者の出張旅費や通勤手当(通勤手当には上限があります)

- 損害保険金、損害賠償金、慰謝料など

- 雇用保険の失業給付

- 障がい者等の郵便貯金、小額預金および小額公債(それぞれ元本350万円以下)の利子

- 上記2、3の人でも、社会保険料控除や生命保険料控除、地震保険料控除、医療費控除などを受けようとする場合は、申告することができます。

- 上記5の人でも、国民健康保険税や後期高齢者医療保険料の軽減、介護保険料などの算定には申告が必要です。

公的年金等を受給している人は下記リンクをご確認ください。

この記事に関するお問い合わせ先

こちらのページも見ています

更新日:2026年03月10日